国内白糖进口量同比激增,短期郑糖承压运行

来源:国元期货研究

策略观点

国际糖市方面,前期巴西港口拥堵问题有所缓解,港口等待装运食糖的船只数量也有所下降,食糖发运量增加,全球食糖贸易流紧张态势有所缓解,ICE原糖承压。12月份将迎来印度压榨,减产预期将逐步兑现,出口难度较大,同时巴西天气有利,巴西甘蔗压榨时间也会有所延长,印度减产与出口量的下降将被延长的压榨时间和维持高位的出口量所抵消,全球糖市明年初将维持紧平衡。

国内糖市方面,新榨季全球食糖生产陆续开展,广西糖厂大规模开榨时间在12月初,较往年有所推迟,中期内糖价压力在年于底进口糖到港量多少以及糖厂卖出套保的意愿,预计中期内郑糖大幅下跌空间不大。

一、行情回顾

现货市场方面,截至11月21日,广西制糖集团陈糖基本清库,新糖报价60元/吨,上调2元/吨。云南制糖集团陈糖报价区间为6940-6980元/吨,加工糖厂报价区间为7190-7430元/吨,目前处于消费淡季叠加新糖上市在即,贸易商观望氛围较浓,终端市场购随行就市,成交相对一般。

期货市场方面,本周郑糖继续延续上周颓势,目前主力合约已经跌破6900元一线,伴随广西开榨时间临近,国产糖增产预期压制糖价走势,叠加10月我国白糖进口量激增,远超市场预期,短期仍需关注南方产区开榨情况及新糖上市节奏。

二、全球白糖供需格局分析

2.1 新年度全球食糖供给将继续延续小幅紧张态势

国际糖业组织在季度预估报告中公布,将新榨季全球食糖供给缺口下调至33万吨,远低于上榨季预估值211万吨,系巴西在2023/24榨季中产量创纪录新高所致,其将新榨季的产量和消费量预估分别进行了小幅上调,其中全球食糖产量由之前预估的1.7484亿吨上调至1.7988亿吨,全球食糖消费量由之前预估的1.7696亿吨上调至1.8022亿吨。

2.2 巴西港口等待装运食糖的船只数量有所下降

据巴西航运机构Williams数据显示,截至11月16日当周,巴西港口等待装运食糖的船只数量为117艘,此前一周为127艘。港口等待装运的食糖数量为554.3万吨,此前一周为638.49万吨。在当周等待出口的食糖总量中,高等级原糖数量为532.59万吨。根据Williams发布的数据,桑托斯港等待出口的食糖数量为435.67万吨,帕拉纳瓜港等待出口的食糖数量为82.94万吨。

2.3 投机客持有的原糖净多头仓位有所下降

据CFTC公布的最新数据显示,截至11月14日当周,对冲基金及大型投机客持有的原糖净多头仓位降至226266手,环比减少5817手。巴西目前天气状况利于压榨,其压榨时间或将延长,近期市场重点关注巴西产量,ICE原糖从12年高位处回落。

三、国内白糖供需格局分析

3.1 新年度国内食糖供给缺口依然存在但有所收窄

我国农业农村部预计,新榨季我国食糖消费量为1570万吨,较上榨季增加10万吨;产量方面预计甜菜糖产量微幅增产至110万吨,甘蔗糖增产101万吨至890万吨,全国累计增产103万吨至1000万吨,新榨季国内食糖供需缺口为570万吨,较上榨季654万吨有所收窄但依然存在,此缺口需依赖进口糖和其他替代品进行补充。

2023年我国食糖进口量同比下降了近100多万吨,我国农业农村部预估新榨季我国食糖进口量将回升至500万吨,则我国的供给缺口就剩下了70万吨,70万吨的供给缺口可由糖浆或者国家抛储来弥补。但上述推论有一个前提,即内外糖价倒挂幅度的修复程度与修复时间,但由于近两个榨季全球白糖主产国减产叠加出口限制,国际糖价涨幅高于国内,进入2023年以来,配额外进口成本倒挂程度进一步加剧,最高时接近2000元/吨,致使2022/23榨季我国进口量不足400万吨,较去年减少了145万吨,去年我国进口食糖数量534万吨。且市场预计2024年上半年印度不仅减产而且出口无望,原糖价格将继续维持高位,2024年下半年印度能否允许出口要看甘蔗产量以及乙醇生产所分流食糖的数量,印度糖厂协会预估,在不考虑转向乙醇生产的情况下,2023/24榨季印度食糖产量为3370万吨,低于8月预估的3620万吨,也低于2022/23榨季3660万吨的食糖产量。印度糖厂在2022/23中用于乙醇生产的食糖数量为410万吨,但根据印度2024年乙醇生产,有可能分流500万吨食糖,则印度食糖产量可能会降至2870万吨,若根据2750万吨的消费量计算,产销过剩约120万吨,再加上2022/23榨季预估结转的420万吨的期末库存,勉强能保证在2023/24榨季结转500万吨期末库存。

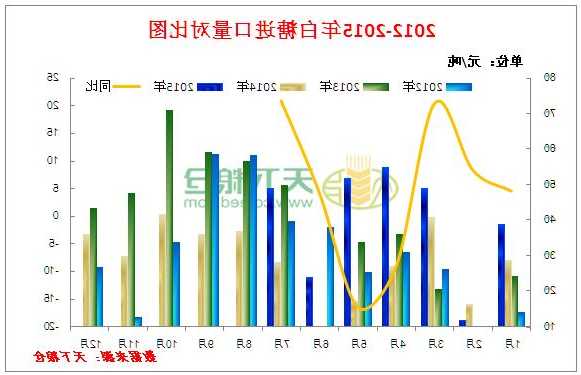

3.2 10月我国食糖进口量激增

海关总署公布数据显示,我国10月食糖进口量为92万吨,环比增加71.6%,同比增加78.8%;1-10月累计进口量为304万吨,同比减少24.4%。10月食糖进口量为近年来同期进口的偏高水平,其中巴西为最大供应国,当月从该国进口糖88.9万吨,环比增加75.52%,同比增加82.94%。目前陈糖基本清库,随着新糖陆续上市,叠加进口增量,食糖供给逐步得到补充。

四、后市展望

国际糖市方面,前期巴西港口拥堵问题有所缓解,港口等待装运食糖的船只数量也有所下降,食糖发运量增加,全球食糖贸易流紧张态势有所缓解,ICE原糖承压。12月份将迎来印度压榨,减产预期将逐步兑现,出口难度较大,同时巴西天气有利,巴西甘蔗压榨时间也会有所延长,印度减产与出口量的下降将被延长的压榨时间和维持高位的出口量所抵消,全球糖市明年初将维持紧平衡。

国内糖市方面,新榨季全球食糖生产陆续开展,广西糖厂大规模开榨时间在12月初,较往年有所推迟,中期内糖价压力在于年底进口糖到港量多少以及糖厂卖出套保的意愿,预计中期内郑糖大幅下跌空间不大。

写作日期:2023年11月22日

作者:

吴菁琛

研究咨询部经理

期货从业资格号:F3051432

投资咨询资格号:Z0013764

韩广宇

助理分析师

期货从业资格号:F03099424

作者:xinfeng335本文地址:http://www.meiyangpy.com/post/3606.html发布于 2023-11-23

文章转载或复制请以超链接形式并注明出处义乌市挈宇网络科技有限公司